El impuesto al patrimonio ha resultado un buen vehículo para el recaudo de recursos para el gobierno. Con la Ley 1943 de 2018 se instauró el impuesto extraordinario al patrimonio, el cual reactiva el anteriormente conocido como “impuesto a la riqueza” (Ley 1739 de 2014) que tomó su nombre de la teoría del economista francés Thomás Piketty, el cual a su vez reemplazó el impuesto al patrimonio de la Ley 1607 de 2012

Con la entrada en vigor de la Ley 1943 de 2018 se reactivó el anterior impuesto a la riqueza de la Ley 1739 de 2014 que ahora se denominará impuesto extraordinario al patrimonio. De forma adicional, y mediante el artículo 42 de la Ley de Financiamiento Ley 1943 de 2018 se revivió el impuesto de normalización tributaria nuevamente como impuesto complementario del impuesto al patrimonio, el cual busca que los contribuyentes que posean activos omitidos o pasivos inexistentes en años anteriores, los reporten a fin de sanear los reportes tributarios de su patrimonio.

¿Necesita asesoría?

Escríbanos al (320) 801-4653

Elementos para tener en cuenta para el impuesto al patrimonio

Periodo:

El impuesto extraordinario al patrimonio estará vigente por os años 2019, 2020 y 2021

¿Quiénes son sujetos pasivos del impuesto al patrimonio?

El impuesto al patrimonio estará al cago de:

- Las personas naturales, las sucesiones ilíquidas, contribuyentes del impuesto sobre la renta y complementarios.

- Las personas naturales, nacionales o extranjeras, que no tengan residencia en el país, respecto de su patrimonio poseído directamente en el país, salvo las excepciones previstas en los tratados internacionales y en el derecho interno.

- Las personas naturales, nacionales o extranjeras, que no tengan residencia en el país, respecto de su patrimonio poseído indirectamente a través de establecimientos permanentes, en el país, salvo las excepciones previstas en los tratados internacionales y en el derecho interno. El deber formal de declarar de estos contribuyentes estará en cabeza de la sucursal o del establecimiento permanente, según sea el caso.

- Las sucesiones ilíquidas de causantes sin residencia en el país al momento de su muerte respecto de su patrimonio poseído en el país.

- Las sociedades o entidades extranjeras que no sean declarantes del impuesto sobre la renta en el país, y que posean bienes ubicados en Colombia diferentes a acciones, cuentas por cobrar y/o inversiones de portafolio, como inmuebles, yates, botes, lanchas, obras de arte, aeronaves o derechos mineros o petroleros. No serán sujetos pasivos del impuesto al patrimonio las sociedades o entidades extranjeras, que no sean declarantes del impuesto sobre la renta en el país, y que suscriban contratos de arrendamiento financiero con entidades o personas que sean residentes en Colombia.

Cuando está obligado a declarar impuesto al patrimonio

El impuesto al patrimonio se genera por la posesión de patrimonio al 1 de enero de 2019, cuyo valor sea igual o superior a $5.000 millones de pesos. Para efectos de este impuesto, el concepto de patrimonio es igual al patrimonio líquido, el cual se calcula tomando el total del patrimonio bruto del contribuyente poseído en la misma fecha y restarle las deudas a cargo del contribuyente vigentes en esa fecha.

Cuál es la base sobre la cual se liquida el impuesto al patrimonio en cada uno de los años

La base gravable del impuesto al patrimonio es el valor del patrimonio bruto poseído a 1º de enero de cada año, es decir al 1 de enero de 2019, 2020 y 2021 menos las deudas a cargo vigentes en esas mismas fechas, adicionalmente se deben tener en cuenta lo previsto en el Título II del Libro I del Estatuto Tributario.

De la base para liquidar el impuesto al patrimonio se pueden excluir los siguientes bienes:

- En el caso de las personas naturales, las primeras 13.500 UVT del valor patrimonial de su casa o apartamento de habitación. (13.500 UVT x 34.270 (UVT 2019) = 462.645.000 para el año 2019)

Esta exclusión aplica únicamente respecto a la casa o apartamento en donde efectivamente viva la persona natural la mayor parte del tiempo, por lo que no quedan cobijados por esta exclusión los inmuebles de recreo, segundas viviendas u otro inmueble que no cumpla con la condición de ser el lugar en donde habita la persona natural.

- El cincuenta por ciento (50%) del valor patrimonial de los bienes objeto del impuesto complementario de normalización tributaria que sean declarados en el periodo gravable 2019 y que hayan sido repatriados al país de forma permanente.

El valor patrimonial neto de los bienes que se excluyen de la base gravable es el que se obtenga de multiplicar el valor patrimonial del bien por el porcentaje que resulte de dividir el patrimonio líquido por el patrimonio bruto a 1º de enero de 2019, y a 1º de enero de 2020 y a partir del 1° de enero de 2021.

Que cálculos adicionales pueden afectar la base sobre la cual se liquida el impuesto al patrimonio

El parágrafo 2 del artículo 35 de la Ley de Financiamiento Ley 1943 de 2018 establece que en caso de que la base gravable del impuesto al patrimonio determinado en 2020 y 2021, sea superior a la del año 2019, la base gravable para dichos años será la menor entre la base gravable determinada en el año 2019 incrementada en el veinticinco por ciento (25%) de la inflación certificada por el Departamento Nacional de Estadística – DANE para el año inmediatamente anterior al declarado y la base gravable determinada en el año en que se declara.

En sentido contrario se señala también que, si la base gravable del impuesto al patrimonio determinada en los años 2020 y 2021 es inferior a aquella determinada en el 2019, la base gravable para cada uno de los años será la mayor entre la base gravable determinada en el año 2019 disminuida en el veinticinco por ciento (25%) de la inflación certificada por el DANE para el año inmediatamente anterior al declarado y la base gravable determinada en el año en que se declara.

Tarifa:

La tarifa del impuesto al patrimonio es del 1% por cada año, calculada sobre el total de la base gravable de conformidad con el artículo 295-2 de este Estatuto.

Cuando nace la obligación de declarar el impuesto al patrimonio

La obligación legal del impuesto al patrimonio se causa el 1º de enero de 2019, el 1º de enero de 2020 y el 1º de enero de 2021.

De forma adicional, es necesario señalar que en ningún caso el valor cancelado por concepto del impuesto al patrimonio, ni su complementario de normalización tributaria serán deducibles o descontables en el impuesto sobre la renta y complementarios, ni podrán ser compensados con estos ni con otros impuestos.

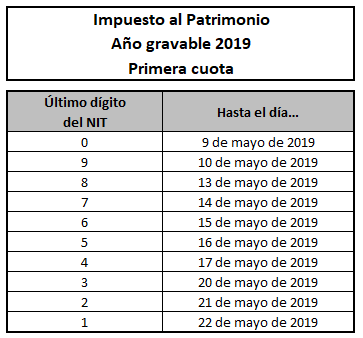

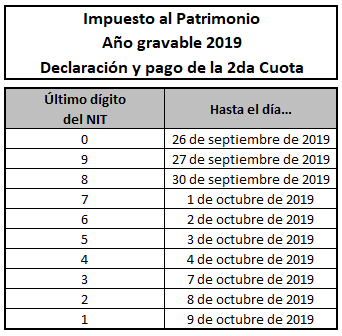

Plazos para la declaración y pago del impuesto al patrimonio

El Ministerio de Hacienda por medio del Decreto 608 de 2019 expedido el 8 de abril de 2019, que modifica el Decreto 1625 de 2016, señaló los plazos para presentar la declaración del impuesto al patrimonio con posterioridad al vencimiento del complementario de normalización, estableciendo que el pago del impuesto al patrimonio deberá realizarse en dos (2) cuotas. Los contribuyentes del impuesto al patrimonio deberán presentar la declaración correspondiente al año gravable 2019, entre el 26 de septiembre de 2019 y el 9 de octubre del 2019, de acuerdo con el último dígito del NIT, sin tener en cuenta el dígito de verificación.

El pago de la primera cuota del impuesto al patrimonio se realizará en el formulario 490 y corresponderá al 50 % de la tarifa del impuesto al patrimonio que sea calculado sobre el patrimonio líquido poseído al 1 de enero de 2019, sin tener en cuenta los activos omitidos o pasivos inexistentes a tal fecha que sean saneados en el año 2019.

Elementos a tener en cuenta para el impuesto de normalización tributaria

Para el año 2019 la Ley de Financiamiento Ley 1943 de 2018 en su artículo 42 reactiva el impuesto de normalización tributaria como un impuesto complementario al impuesto sobre la renta y al impuesto al patrimonio, el cual estará a cargo de los contribuyentes del impuesto sobre la renta que tengan activos omitidos o pasivos inexistentes.

El impuesto complementario de normalización se declarará, liquidará y pagará en una declaración independiente y en una sola cuota, que será presentada hasta el día 25 de septiembre de 2019.

Los contribuyentes del impuesto sobre la renta que no tengan activos omitidos o pasivos inexistentes a 1° de enero de 2019 no serán sujetos pasivos del nuevo impuesto complementario de normalización.

El impuesto complementario de normalización tributaria causa la obligación de declararlo por la simple posesión de activos omitidos o pasivos inexistentes a 1º de enero del año 2019

Los activos omitidos son aquellos bienes o derechos que componen el patrimonio del contribuyente que no fueron incluidos en las declaraciones de impuestos nacionales existiendo la obligación legal de hacerlo.

Es definido como pasivo inexistente, el reportado en las declaraciones de impuestos nacionales sin que exista un soporte válido de realidad o validez, con el único fin de aminorar o disminuir la carga tributaria a cargo del contribuyente.

Cuál es la base gravable para liquidar el impuesto de normalización tributaria

La base gravable del impuesto complementario de normalización tributaria será el valor del costo fiscal histórico de los activos omitidos determinado conforme a las reglas del Estatuto Tributario o el auto avalúo comercial que establezca el contribuyente con el debido soporte técnico, el cual deberá corresponder, como mínimo, al del costo fiscal de los activos omitidos determinado conforme a las reglas del Estatuto Tributario.

La base gravable de los bienes que son objeto del impuesto complementario de normalización tributaria será considerada como el precio de adquisición de dichos bienes para efectos de determinar su costo fiscal.

Las estructuras que se hayan creado con el propósito de transferir los activos omitidos, a cualquier título, a entidades con costos fiscales sustancialmente inferiores al costo fiscal de los activos subyacentes, no serán reconocidas y la base gravable se calculará con fundamento en el costo fiscal de los activos subyacentes.

Para el caso de pasivos inexistentes, la base gravable del impuesto complementario de normalización tributaria será el valor fiscal de dichos pasivos inexistentes según lo dispuesto en las normas del Estatuto Tributario o el valor reportado en la última declaración de renta.

Tarifa:

La tarifa del impuesto complementario de normalización tributaria será la del 13%. Cuando el contribuyente normalice activos en el exterior y los invierta con vocación de permanencia en Colombia, la base gravable del impuesto complementario de normalización tributaria será del 50%.

Las inversiones con vocación de permanencia en Colombia deberán realizarse antes del 31 de diciembre de 2019 y deben permanecer en el país por un período no inferior a dos años.

Consideraciones adicionales para tener en cuenta en el impuesto de normalización tributaria

En el impuesto de renta no habrá lugar a la comparación patrimonial ni a renta líquida gravable por concepto de declaración de activos omitidos o pasivos inexistentes.

Los activos del contribuyente que sean objeto del nuevo impuesto complementario de normalización tributaria deberán incluirse para efectos patrimoniales en la declaración del impuesto sobre la renta y complementarios del año gravable 2019 y de los años siguientes cuando haya lugar a ello y dejarán de considerarse activos omitidos.

El incremento patrimonial que pueda generarse por concepto de la normalización de activos no dará lugar a la determinación de renta gravable por el sistema de comparación patrimonial, ni generará renta líquida gravable por activos omitidos en el año en que se declaren ni en los años anteriores respecto de las declaraciones del impuesto sobre la renta y complementarios.

Esta inclusión no generará sanción alguna en el impuesto sobre la renta y complementarios, ni en el Impuesto sobre la Ventas (IVA), ni en materia del régimen de precios de transferencia ni en materia de información exógena.

El reporte de activos o pasivos sujetos a normalización tributaria tampoco generará acción penal por la omisión de activos omitidos o pasivos inexistentes, que hayan quedado sujetos al nuevo impuesto complementario de normalización tributaria. Sin embargo, es necesario aclarar que La normalización tributaria de los activos a la que se refiere la Ley de Financiamiento Ley 1943 de 2018 no implica la legalización de los activos cuyo origen fuere ilícito o estuvieren relacionados, directa o indirectamente, con el lavado de activos o la financiación del terrorismo. De igual forma la Ley de Financiamiento establece que la normalización de activos o pasivos realizada en cualquier tiempo no dará lugar, en ningún caso, a la persecución fiscal o penal, a menos que se acredite el origen ilícito de los recursos por cualquiera de los delitos contemplados en el Código Penal.

Finalmente, el registro extemporáneo ante el Banco de la República de las inversiones financieras y de las inversiones en activos en el exterior y sus movimientos de que trata el régimen de cambios internacionales expedido por la Junta Directiva del Banco de la República y de la inversión de capital colombiano en el exterior y sus movimientos, de que trata el régimen de inversiones internacionales, objeto del impuesto complementario de normalización tributaria, no generará infracción cambiaría. Para efectos de lo anterior, en la presentación de la solicitud de registro ante el Banco de la República de dichos activos se deberá indicar el número de radicación o de autoadhesivo de la declaración tributaria del impuesto de normalización tributaria en la que fueron incluidos.

¿Outsourcing de impuestos?

Contáctenos y trabajamos en lo que su empresa realmente necesita.